发布时间: 2016年07月12日

第二章 有价证券的投资价值分析与估值方法

知识点十:利率的期限结构

1.期限结构与收益率曲线

收益率曲线即不同期限的即期利率的组合所形成的曲线。债券的利率期限结构是指债券的到期收益率与到期期限之间的关系。

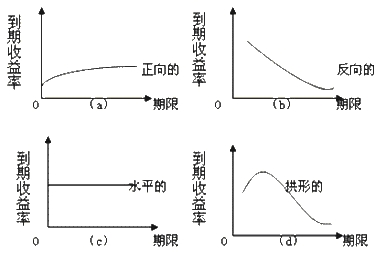

2.收益率曲线的基本类型

3.利率期限结构的理论

影响期限结构的3个因素:

对未来利率变动方向的预期;

债券预期收益中可能存在的流动性溢价;

市场效率低下或者资金在长期和短期市场之间流动可能存在的障碍。

利率期限结构理论就是基于这三种因素分别建立起来的。

(1)市场预期理论(无偏预期理论)

它认为,利率期限结构完全取决于对未来即期利率的市场预期。

如果预期未来利率上升,则利率期限结构会呈上升趋势,反之同理。

长期债券是一组短期债券的理想替代物。

(2)流动性偏好理论

它的基本观点是投资者并不认为长期债券是短期债券的理想替代物。远期利率不再只是对未来即期利率的无偏估计,还包含了流动性溢价。流动性溢价是远期利率和未来的预期即期利率之间的差额。债券的期限越长,流动性溢价越大。

利率曲线的形状是由对未来利率的预期和延长偿还期所必需的流动性溢价共同决定的。

(3)市场分割理论

该理论认为,在贷款或融资活动进行时,贷款者和借款者并不能自由地在利率预期的基础上将证券从一个偿还期部分替换成另一个偿还期部分。将市场分为:短期资金市场、长期资金市场。总而言之,从这三种理论来看,期限结构的形成主要是由对未来利率变化方向的预期决定的,流动性溢价可起一定作用。有时,市场的不完善和资本流向市场的形式也可能起到一定的作用。使得期限结构的形状暂时偏离按未来利率变化方向进行估计所形成的形状。

编辑推荐:

上一篇: 证券:影响股票投资价值内部因素